- 金利には不満がある、でもお金は増やしたい。定期で金利のいいものはないか、と無理を言うお客さま。

- 昔株をやって大損したからもう運用はしないんだ、と運用を株でひとくくりにするお客さま。

きちんと説明するので話も聞かずに帰らないでください。そう何度も思うことがありました。

ここのサイトはじっくりと皆さんと向き合える場なのでしっかりと投資信託というものについてご説明したいと思います。

投資信託の仕組み

では早速、投資信託について解説していきましょう。

皆さんは投資信託と聞いてどんなイメージを持ちますか?

経験のある方でもぱっと答えられない方もいらっしゃるのでないかと思います。

投資信託のメリット

①少額からでも始めやすい

まずひとつ目にあげるのは運用を始める際の元手がなく立って始められるという点。個別株だと数十万〜数百万円の資金が必要な場合がりますが、投資信託は基本的に1万円から運用ができます。

1万円って高くない?と思った方もいるのでは。確かにお買い物と思うと1万円は高いと思うかもしれませんが、貯蓄で考えると少なすぎる金額ですよね。

月1万円貯金して、年間12万円。10年経つと120万円、40年で480万円。

40年働いて退職して、老後までに貯めた貯金が480万円というのは決して多いものではないです。むしろ1000万は最低限、用意しておいていただきたいですね。(退職金を除いて)

その理由についてはこちらの記事で解説しています。

なのでこの1万円からできるという金額設定は最低限のものと考えていただいた方がいいです。それでも今はまだ1万円で投資信託を始めるのは難しいよ!という人も安心してください。ネット証券などでは100円から投資信託が買えるそうですよ。これはやってみるしかないですね。

②分散投資でリスク軽減効果期待

1万円から始められると言えど『リスクがあるんでしょう』と言われることがあります。デメリットについてこ以下の記事で詳細に解説していますが、その通り価格変動などのリスクがあります。

ですがそれらリスクも分散投資の効果で軽減させることが可能です。

その効果について一つずつ解説していきます。

倒産リスクの軽減

投資対象は分散することで倒産リスクを軽減することができます。

例えばあなたがA社に100万円投資したとします。

A社が倒産してしまった場合あなたの資産は一瞬で0になるリスクをはらんでいます。

ではA社に50万、B社に50万円投資した場合はどうでしょう。

A社が倒産したとしても、B社に投資していた50万は残るわけです。

さらに、投資対象を10社に増やしてみるとどうでしょう。

10社のうち1社が倒産してもあなたの資産がいきなり0になることはありませんし、10社全部が倒産するなんていうのはよっぽど投資先の選び方が下手でない限り起こり得ません。(戦争とかめちゃくちゃな大不景気の場合は除きますよ。)

このように投資先を分散することであなたの資産を守りながら運用することが可能になります。

『卵を一つのカゴに盛るな』という投資世界での相場格言があります。

古くから欧米でも「Don’t put all your eggs in one basket.」と言われ、それをそのまま日本語に訳したものです。

『卵をひとつのカゴに盛るな』

「一つのカゴに卵を盛ると落とした時に全部割れてしまう可能性がある。でも複数のカゴに盛っておけば1つ落としても他のカゴの卵からひよこが生まれいずれ鶏になるかもしれない」という意味。

この卵を投資先に置き換えて考えるとよりわかりやすくなると思います。格言として存在するほど分散投資は重要なことなのです。

カントリーリスクの軽減

次にカントリー、つまり投資先の地域、通貨によるリスクを軽減する効果についてです。

国・地域の政治や情勢、経済状況の変化により証券市場や為替市場に混乱が生じると当該国や地域に投資した資産は価値が変動する可能性があります。

例えば日本国内のものばかりに投資していた場合、日本国内の経済が悪化した場合その悪影響がダイレクトに運用に響いてきます。

ですが日本以外の国にも投資をしていた場合、影響を受けない資産もあることになるのでリスクを軽減することが可能となります。日本より経済成長率が高い国はたくさんあるので海外に目を向けることとても重要になってきます。

③積立投資ができる(ドルコスト平均法)

積立投資とは名前の通り定期的に投信を購入する仕組みのことです。これをドルコスト平均法とも言います。さきに挙げたリスク軽減効果の他に時間分散効果というものがあり、積立により購入タイミングの時間を分散させることで、価格変動のリスクを軽減させることが期待できます。

ドルコスト平均法

| 月曜日 | 火曜日 | 水曜日 | 木曜日 | 金曜日 | 土曜日 | 日曜日 |

| 100円 | 200円 | 50円 | 250円 | 40円 | 200円 | 50円 |

一週間買い続けたとすると

①10+5+20+4+25+5+20=85個のリンゴが買えて、1個当たりの平均単価は1000×7÷85個=82.3529円

②100×10+200×10+50×10+250×10+40×10+200×10+50×10=8900円かけて70個のリンゴを買ったので8900円÷70=127.1428円

①と②を比べると明らかに①の方が購入単価が安くなってますよね。この購入方法を運用にも用いることで購入単価を安くし、運用パフォーマンスをより有利にすることが投資信託ではできるのです。

この方法なら貯金感覚でできますし、最初から資金を用意していなくても毎月のお給料などから自動引き落としで購入することで「気づいたらこんなに貯まってた!」なんてことも。お客様の実際の声としてよく聞いていました。

最近では『つみたてNISA』が話題になていますが、これも手法は全く同じです。出た利益が課税されないのがNISAのメリットです。

詳しくはつみたてNISAの記事でお話しします。

積立のデメリット

積立は実際リスク軽減効果がとても期待できますが、時と場合によってはお勧めできないことがあります。

・今後右肩上がりに市場が動いていくと予想されるとき

・長期的ではなく短期の売買を目的としているとき

などです。

今や将来のための資産形成において長期保有・分散投資・積立は抑えておくべき基本ポイントではありますが、投資に精通している方や経験が豊富で自分なりの相場観で判断ができる方、ディーラーなど短期売買を中心とする方などはこの方法をとっていなかったり、投資信託にメリットを感じていないという方も中にはいます。(これも店頭でフラれるときによくお客様から言われていました)

ですので、逆を言うと相場観にそこまで自信がない、忙しくて相場を見ていられない、運用が初心者であるなどそんな人は投資信託で運用することをお勧めします。ぜひ次のメリットもチェックしてください。

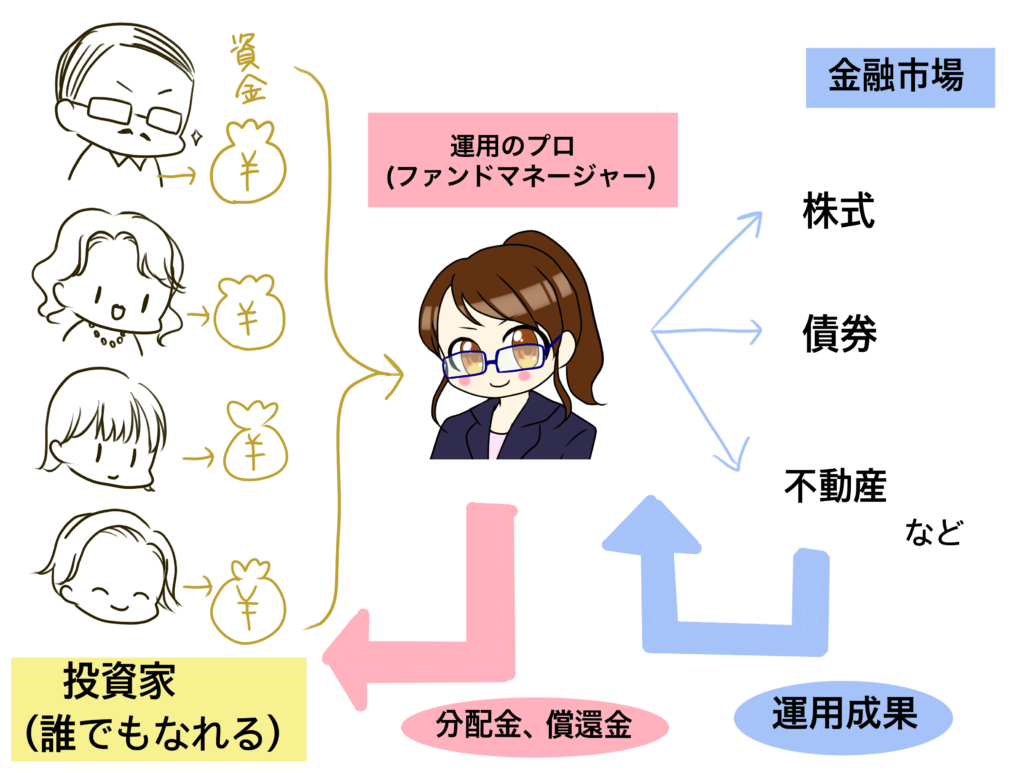

④運用のプロにお任せできる

見出しの通りですが、お任せできることが大きなメリットの一つです。

市場は一日の中で大きく動く場合があるので実際に運用に携わる人はニュースや新聞など、情報は常に収集していないといけません。自宅のパソコンで株の売買やFXをされてる方がちょっと目を離して放っておいたうちに資産が半分になってたなんて話も聞いたことがあります。

一般的な勤労世代は自分の仕事もある中で金融情報を収集しながら働くのはとても大変です。というか無理だと思います。

なのでそこはプロにお任せすればいいんです。お任せするといっても個人的にお任せするのではありません。(個人的にお任せする方法もありますがまあ、コストがかかる場合がほとんどです。)

投資信託はファンドによって目論見書に、どんな投資先にどんな運用手法で運用し、どう投資家に還元していくかなど、そのファンドの特徴を提示しています。その内容を踏まえたうえでそのファンドを購入するとその先の運用や管理はプロがやってくれるわけです。

最初にどれで運用するかを選ぶだけなので簡単ですよね。

選べる人は自分で選んでもいいですが、内容に見落としや思い違いなどがあるとトラブルになる場合があるので、本当に初めての方は一度窓口などで相談することをお勧めします。

(ぶっちゃけどこでもいいです。でも金融機関によってファンドの取り扱いは全く変わってくるので注意です。)

⑤種類が豊富にある

最後に種類についてです。

先ほどの章でファンドごと目論見書に投資先や運用手法が載ってると描きましたが、ファンドの種類はシンプルなものから複雑な運用をするものまで、国内もの海外ものふくめ全部で6,068本あります。(2020年3月現在、投資信託協会HPより、公募投信に限る)

それだけあれば自分の考えに合う、もしくは近しい運用方針のものがきっと見つかるということです。

リスクを最大限の抑えたもの、ハイリスクハイリターンで運用するもの、AIが運用管理するもの、相場が下がっても基準価格が下がらないファンドなど、、、本当にさまざまあります。

でも6,068本の中から初めての運用で一つ選べって言われても選べませんよね。

選べない人は最近のトレンドや初心者に向いているもの、新ファンドなど話を聞いてみるのもいいでしょう。ランキングとか見て選ぶのもいいですが、内容わかってないのにやるのはちょっと面白くないかなと。。

まとめ

いかがでしたでしょうか。

投資信託を始める上でのメリット5点、

・リスク軽減ができる(分散投資)

・積立ができる(時間分散・ドルコスト平均法)

・プロに任せられる(楽)

・種類が豊富(自分に合ったものが探せる)

注意すべき点もあるのでデメリットについてのこちらの記事もぜひ読んでいただけたらと思います。